一、微特電機行業(yè)競爭格局

從微特電機行業(yè)競爭格局來看,國際市場上,日本、德國、美國、英國、瑞士、瑞典等國家是微特電機的生產(chǎn)強國,我國已成為微特電機的生產(chǎn)大國,占據(jù)全球超過70%的產(chǎn)量。中外合資企業(yè)擁有先進的技術支持和成熟的海外市場渠道,產(chǎn)銷量較國內本土廠商優(yōu)勢明顯。而國內微電機生產(chǎn)制造屬于勞動密集型行業(yè),多數(shù)為中小型企業(yè),依靠廉價勞動力和充足原材料提供低價產(chǎn)品,缺乏自主研發(fā)能力,以中、低檔及低價微電機為主。

同時微特電機品類及細分賽道多,各領域龍頭企業(yè)市場份額均占比較大。在IT 微特電機領域,日本企業(yè)相對領先,其中硬盤主軸電機是技術含量較高的微電機,Nidec(電產(chǎn))、inebea(美蓓亞)都是代表廠商,手機用線性震動電機僅SEMCO(三星電機)等少數(shù)企業(yè)可以供貨。在汽車微特電機領域,同樣是日本企業(yè)主導市場,Nidec(電產(chǎn))、ASMO(阿斯莫)、Mitsuba (三葉)、Denso(電裝)占據(jù)主要市場份額。目前國內廠商開始奮起直追,不斷加速國產(chǎn)替代,從價格上看,國內廠商微特電機產(chǎn)品價格在幾百元不等,且性能上開始逐步收斂國外同類型產(chǎn)品,性價比優(yōu)勢凸顯。國內領先企業(yè)包括鳴志電器、江蘇雷利、臥龍電機、大洋電機等。

二、微特電機行業(yè)發(fā)展趨勢

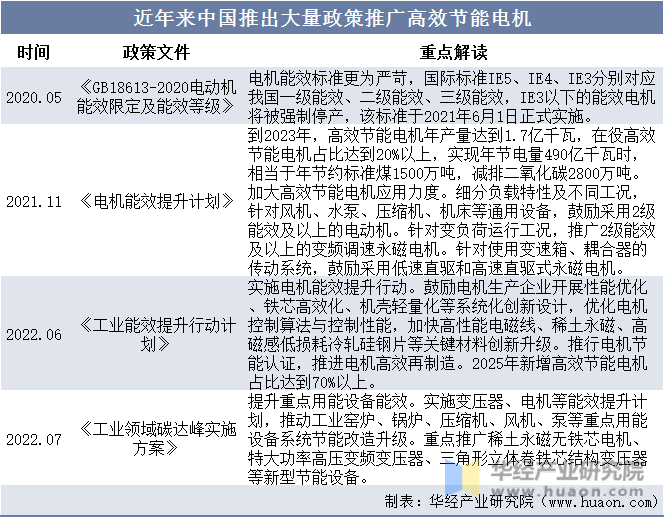

1、政策端:2021年6月開始《GB 18613 - 2020電動機能效限定及能效等級》正式實施,淘汰IE3以下能效電機,2021年11月工信部發(fā)布《電機能效提升計劃》,要求到2023年高效節(jié)能電機年產(chǎn)量達到1.7億千瓦,在役高效節(jié)能電機占比達20%以上(而當前滲透率不到5%)。2022年6月發(fā)布的《工業(yè)能效提升行動計劃》提出2025年新增高效節(jié)能電機占比達到70%以上。

技術端:高效率環(huán)保節(jié)能電機成為全世界電機產(chǎn)業(yè)發(fā)展規(guī)劃的共識,空心杯電機、直流無刷電機、伺服電缸等電機均具備更高功率密度,符合綠色環(huán)保和低碳理念,未來在耗電量大、使用頻率高的領域將逐步滲透。此外,工業(yè)機器人、家用電器等設備越來越趨于高效節(jié)能化、小型化及智能化,電機作為執(zhí)行元器件的重要組成部分,對輕量化、微型化和響應速度的要求也越來越高。以空心杯電機、伺服電缸、無槽無刷電機等為代表的新型電機在技術路徑上正逐步向高效率、輕量化、低成本的方向持續(xù)突破,這種技術導向有望成為一種產(chǎn)業(yè)發(fā)展趨勢。

2、工業(yè)自動化轉型背景下,工業(yè)機器人帶動高需求。我國經(jīng)濟已由高速增長階段轉向高質量發(fā)展階段,處于轉變發(fā)展方式、優(yōu)化經(jīng)濟結構、轉換增長動力的攻關期。工業(yè)自動化裝備是推動工業(yè)制造業(yè)從低端向中高端升級轉型的關鍵,隨著我國工業(yè)經(jīng)濟結構調整與產(chǎn)業(yè)升級的持續(xù)推進,龐大的制造業(yè)市場將為國內工業(yè)自動化行業(yè)提供良好的發(fā)展機遇;同時,我國人口老齡化現(xiàn)象加劇,勞動人口短缺促使機器替代人工成為長期趨勢,進一步推動了市場對工業(yè)自動化裝備的需求。工控網(wǎng)數(shù)據(jù)顯示,2021 年我國工業(yè)自動化市場規(guī)模達 2530 億元,2015-2021 年期間年復合增長率為 10.30%。

AIP艾普專注全球電機測試,以上信息來自網(wǎng)絡,如有侵權請聯(lián)系作者更改。

魯公網(wǎng)安備37021302000917號

魯公網(wǎng)安備37021302000917號